不動産の売買は親子間・親族間でも可能ですが、ローンが必要か否かで実現に向けての労力が大きく異なります。

武蔵野不動産相談室では、親子間・親族間の不動産売買のサポートを行っております。以下のような方は特にお気軽にご相談ください。

親子間・親族間売買について

- 初めてでよく分からない方

- プロのサポートで進めたい方

- ローンを組みたい方

- アフターフォローが必要な方

- 総合的に費用を安くしたい方

- トラブルが心配な方

親子間・親族間の不動産売買によってお客様が得られる成果

親子間・親族間の不動産売買には以下のようなメリットがあります。

借金の整理

親子間・親族間の売買により、現在ある借金を整理して不動産を維持します。

毎月のローン支払額減額

現在のローンの負担を軽減し、家計の安定化を図ります。

老後の生活資金確保

親子間・親族間での売買により、老後資金を確保し、安心した生活を実現します。

競売の回避(任意売却)

親子間・親族間での任意売却により、競売を回避できます。破産管財案件も解決できます。

相続対策

特定の相続人に不動産売買することで、相続税の負担軽減や贈与税の回避に繋げます。

離婚や持分解消

ライフスタイルの変化に合わせて、親子間・親族間売買で不動産の整理が可能です。

お支払いいただく費用とサポート内容

ローンを組む場合

成功報酬制(見積対応)

料金詳細

- 預り金

- 3万円~(税別)

- 成功報酬

- 時価の2.5%〜or 50万円〜(税別)

※エリアおよび難易度により異なります

【主なサポート内容】

- 住宅ローンに関する助言や手続き代行

- 売買契約書や重要事項説明書等の作成と締結

- 残代金の決済と所有権移転の登記までのサポート

- 売買価格(時価)への助言 / 査定資料の作成

- その他、仲介業務に類似する活動一切

- その他、売買理由に付随する内容の精査

ローンを組まない場合

25万円〜(税別)

料金詳細

- 預り金

- 半金

- 完了時

- 残り半金

【主なサポート内容】

- 売買契約書や重要事項説明書等の作成と締結

- 残代金の決済と所有権移転の登記までのサポート

- 売買価格(時価)への助言 / 査定資料の作成

- その他、仲介業務に類似する活動一切

- その他、売買理由に付随する内容の精査

※現金や割賦払い(分割払い)もお気軽にご相談ください。

※ローン有の場合、審査が下りず、売買が不成立になった場合は、預り金をご返金します。

手続きにかかる合計費用の例

ローンがある場合、手続きにどれくらいの費用が合計でかかるか、目安の例をご案内します。

- 項目

- 費用(税込)

- 時価算定

- 55,000円〜88,000円

- 弊社報酬(仲介一式込)

- 660,000円

- 契約印紙代

- 10,000円

- 融資事務関連

- 75,000円

- 所有権移転登記費用

- 384,000円

- 抵当権抹消費用

- 13,000円

合計

119.7万円

※取引の複雑さや、売買理由、売主や買主が自営業者かどうか、売買価格や融資額などにより費用は増減します

諸費用分もローンを受けられる可能性がございます。

まずは、お気軽にご相談ください。

相談対応実績

17年間で多くのお客様から『親子間・親族間の不動産売買』についてご相談いただいております。以下実績は令和7年4月1日時点のものとなります。

ご相談件数

2,816件

ご依頼件数

925件※コンサルティング含む

ご依頼解決件数

872件

「親子間での不動産売買を考えているけど、私の場合でもできますか?」「私が抱える問題は親子間・親族間売買で解決できるかしら?」といったご相談には無料でお答えしております。お気軽にお電話もしくはメールにてご相談をお寄せください。

8種類の相談事例

| 種別 | 説明 |

|---|---|

| 債務弁済 | 「父親の借金により自宅を手放さなくてはならなくて・・」 「競売にかかる手前で・・」など 主に売主様の債務を肩代わりする内容で切迫した状況で、かつローンが必要なケース |

| 支払不安 | 「親が病気となり住宅ローンの支払いは先々不安で・・」 「自宅が担保に入っている債務の支払いが滞納気味で・・」など 売主様の債務を肩代わりする内容で、先の債務弁済事例よりかは切迫した事情でないケース |

| 相続対策 | 「次男に家を持たせたくて・・」「相続税対策にアパートを建てるのだが、その資金は遊んでいる不動産を長男に買わせて・・」「使わなくなった自宅を甥っ子に買ってもらって住んでもらいたい」など、相続税また相続の対策として親子間・親族間売買を行ったケース |

| 持分売買 | 「祖父からの相続で叔父が取得した土地の持分を買いたい」「兄弟で持ち分を持ち合っているのでどちらかが買い取りたい」など、持ち分を解消するケース |

| 離婚対策 | 「離婚するので共有の不動産を自分が買い受けたい」「元主人が昔住んでいた家を売るというので私が買い取りたい」など、離婚する、離婚した流れから売買するケース。ローンを必要とすることが多く、金融機関から離婚の事実確認をされることも多くあります。 |

| 兄弟姉妹間 | 「使わなくなった自宅を兄弟に売りたい」「姉が相続した自宅を自分が買い受けたい」など、一般の売買と内容は似ているがたまたま相手が親子や親族だったというケース |

| 企業再生 | 「会社の運営資金を捻出するため、不動産を息子に買って欲しい」「事業を立て直しするのに、一時的に不動産を親族に買ってもらいたい」など、経営者の方から事業の立て直しを行うために、親子間や親族間で不動産売買を利用するケース |

| その他 | その他、上記に当てはまらないようなケースの事例もございます。上記以外のケースの方も、まずは、お気軽にご相談ください。 |

- 債務弁済事例

- 住宅ローンの支払いが苦しい両親を親子間売買で楽にした事例

武蔵野不動産相談室では、豊富な相談解決事例があります。詳細は以下からご参照ください。

借金の整理、ローンの遅延、競売の回避、破産管財への対応といった、

借金を理由と下親子間・親族間売買をご希望の方は、以下をご参照ください。

武蔵野不動産相談室の

親子間・親族間売買サービスの特徴

抑えたサポート

以下の3点が一般的な不動産売買と異なるため、トラブルや出費がかさむことに繋がりやすく注意が必要です。

- 住宅ローンが組みにくい

- 不動産の時価が不透明

- 税金がかかりやすい

提案&審査サポート

ご提案可能なローンの種類が多く、金利優遇の大きい提携ローンもご提案可能です。

ローン審査が成立となるようサポートいたします。

アフターフォロー

不動産売買後の各種手続きや税務申告までのアドバイスなど、アフターフォローをさせていただくのも特徴です。

長い方では1年以上のお付き合いをさせていただくことがあります。

お客様ひとり一人のご要望を伺った上で最善の解決方法をご提案させていただきます。

武蔵野不動産相談室に依頼する具体的な8つのメリット

1.経験豊富な専門家が対応

些細なことが大きな利益を逃したり、損害を与えることもあります。

弊社では親子間・親族間売買の扱いに経験が豊富であり、かつ書籍の出版経験もある専門家の代表畑中が必ず皆様の担当として対応いたします。

2.低金利ローンの紹介・斡旋

3.法律や税金トラブルの事前対策

「不動産売買は後日になって起きるトラブルがある」その時は良いが、後日爆発する時限爆弾のよう、と言う方もいます。

弊社では事前にそれらのリスクを見つけ、対応することで「売買をしなければ良かった」とならないようにサポートいたします。弊社ではトラブル相談を毎月第2・4土曜日にて無料で行っております。※ 税金は税理士、税務署での確認を下に進めます。

4.じぶんリースバックの案内

「子供に買ってもらいたいが責任を持たせるのはちょっと・・」「子供は協力してくれるが、名義を持つのは嫌がっている」そのような話でもお気軽にご相談ください。

弊社では新たに法人をつくりそこに購入してもらう「じぶんリースバック」や、第三者の法人や投資家に購入してもらう「リースバック」など、親子間、親族間での不動産売買以外に同様の効果を得られる方法をご提案させていただきます。

5.総合的な費用を抑えるための提案

売買の方法により税金等を含めた総合的な費用は異なってきますので、弊社にてその方法をご提案いたします。

かかる税金まで考えると相続や贈与を併用した方が安く済む可能性があります。また、売買にかかる諸費用も最低限必要な費用と、オプションの費用を分けて事前に概算一覧でご説明いたします。「よく分からない費用が上乗せされた」とご不安にならずに、納得して進めることができます。

6.手続きの流れをわかりやすく説明

弊社では不安が多い親子間・親族間売買の手続きを分かりやすく説明するように心がけています。

そのため、弊社作成の小冊子を使って手続きの流れ、費用、注意点、リスクの回避方法などをご依頼前に説明して参ります。ご依頼者様が理解されないままに売買が進むのは危険だと考えておりますので、その辺を懇切丁寧に説明して参ります。

7.取引後のアフターフォロー

取引後のトラブルや、税務申告などいくつか対応を求められることがあります。弊社ではトラブルが起きた際の対応と、税務申告が必要な方には税理士のご紹介、事前に協業して税務申告のお手伝い、ご助言などを行っています。

「親子間での売買をしたがいいが、売買後にトラブルが起きないか心配」「事前に税金を調べてから取り掛かりたい」とご心配の方はぜひ弊社までご相談ください。

8.保険による取引補償

弊社では宅地建物取引賠償責任保険に加入しております。何か問題があった場合を考えると大きな会社でなくて大丈夫かしら・・・?とご不安な場合は、取引上の問題(税金の問題などは除外です。)でしたら最大1億円までは補償されますのでご安心ください。

武蔵野不動産相談室のアフターフォロー

弊社での親子間・親族間売買は問題を生じさせないことを前提に進めております。そのためもし対応終了後に時間差で問題が生じた場合は、必ず弊社で対応して解決するまでサポートして参ります。

また以下にあげる6項目につきましても業務終了後で無料でサポートしております。

- ローンの借り換え等の助言

- 確定申告や法人決算のご案内や手続きの助言、税理士ご紹介の助言

- 住宅ローン控除の手続き全般の助言

- 債務整理や返済への助言、弁護士のご紹介

- 中長期に関わる名義移転等のサポート(主に相続)

- その他

なお、令和7年4月1日現在において、弊社にご依頼をされたお客様にて問題が生じたケースはございません。

確定申告の対応も可能となります。不明な点はアドバイスいたしますし、場合によっては税理士をご紹介いたします。ただし、ご相談は確定申告の前年10月末日までとなっております。その理由は手続きや税理士の依頼が確定申告の締め切り(2月16日~3月15日)まで間に合わないためです。

対応エリア

ローンが必要な場合は、関東(東京、千葉、神奈川、埼玉、茨城一部)、中部(愛知県、岐阜県、静岡県、山梨県)、関西(大阪府、京都、奈良一部、兵庫一部)などで対応することができます。

ローンが必要な場合は、関東(東京、千葉、神奈川、埼玉、茨城一部)、中部(愛知県、岐阜県、静岡県、山梨県)、関西(大阪府、京都、奈良一部、兵庫一部)などで対応することができます。

詳細は弊社ホームページ右欄にある「対応エリア」をご覧ください。 なお、ローンが必要でない場合は全国で手続きができますので、まずは弊社までお気軽にご相談いただければと思います。

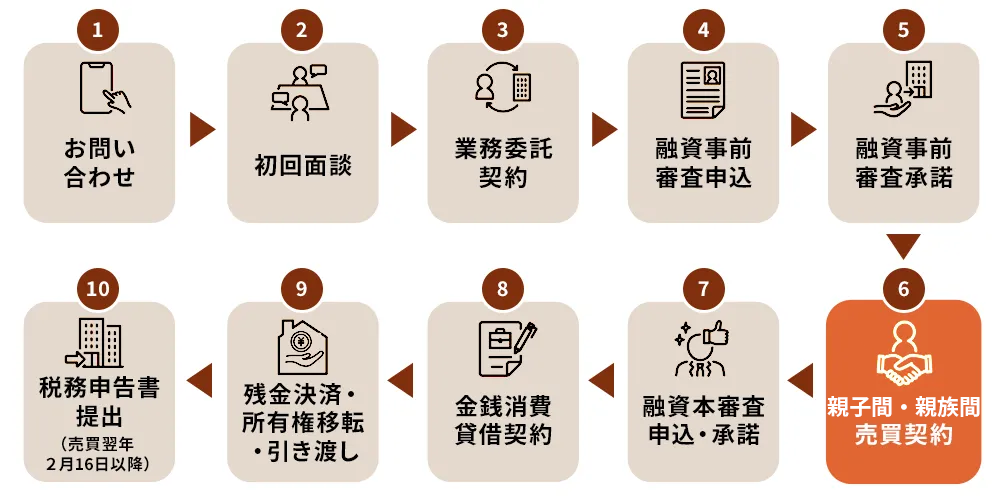

ご依頼の流れ

ご依頼時にはおおまかな手続きの流れを必ずご説明いたします。 かかる期間はローンを伴う場合は約2ヵ月~3ヵ月ぐらい、一方でローンを伴わない場合は約1ヵ月強ぐらいとお考えください。税額算出や破産管財、任意売却で債務関係の交渉がある方はその分時間がかかります。 どちらにしましてもできる限り早く進めて参ります。

まずはメール・ご相談フォーム・お電話にてご連絡ください。その後、当相談室へご来室いただきます。メール・お電話でのご相談については、一般的な回答でしたらその場でお答えも可能です。

ローン有の場合の流れ

-

- 01お問い合わせ

- お電話の場合:03-3318-1386までおかけください。なお担当者が不在のことも多いため、折り返しのご連絡となることをあらかじめご承知おきください。お電話番号を伝えたくなく、ご相談をされたい場合は毎週月曜日と木曜日の午前中は担当者が事務所にいることが多いのでその際にご連絡ください。

メールの場合:サイト上部のEメールからお問い合わせいただくか、ご予約フォームよりご連絡くださいませ。

※なお、不動産会社にお勤めの方など素性を隠してのご相談・ご来室はご遠慮いただいております。

-

- 02初回面談

- 以下の対応が発生します。

- 売買の流れのご説明

- 融資可能性のヒアリング

- 団体信用生命保険の適用可否

- 諸費用の概算額の提示

-

- 03業務委託契約

- 以下の対応が発生します。

- 業務委託契約の締結(預かり金)

- 書類収集・金融機関へ口頭打診

- 時価の検討・鑑定評価書の取得

- 想定税額の算出・節税対策の検討

-

- 04融資事前審査申込

- 以下の対応が発生します。

- 事前審査書類の記入

- 必要書類の用意

- 資金計画・諸費用の再確認

- 法定相続人・関係者の同意

-

- 05融資事前審査承諾

- 以下の対応が発生します。

- 売買契約書などのご説明

- 不動産鑑定評価書(査定書)の発注・作成

-

- 06親子間・親族間売買契約

- 以下の対応が発生します。

- 売買契約書等の締結

- ローン商品選定と申請書類準備

-

- 07融資本審査申込・承諾

- 以下の対応が発生します。

- 融資本審査の申込(金融機関での説明)

- 今後の流れのご案内

- 抵当権抹消の手続き

-

- 08金銭消費貸借契約

- 以下の対応が発生します。

- 金銭消費賃貸契約の締結

- 日程調整・決済必要書類の準備

-

- 09残金決済・所有権移転・引き渡し

- 以下の対応が発生します。

- 残代金・弊社報酬のお支払い

- 税務申告書準備・作成

- アフターフォローの説明

-

- 10税務申告書提出(売買翌年2月16日以降)

- 確定申告の対応も可能となります。不明な点はアドバイスいたしますし、必要な場合は税理士をご紹介いたします。ただし、ご相談は確定申告の前年10月末日までとなっております。

ローン無しの場合の流れ

詳細を見る

詳細を見る

-

- 01お問い合わせ

- お電話の場合:03-3318-1386までおかけください。なお担当者が不在のことも多いため、折り返しのご連絡となることをあらかじめご承知おきください。お電話番号を伝えたくなく、ご相談をされたい場合は毎週月曜日と木曜日の午前中は担当者が事務所にいることが多いのでその際にご連絡ください。

メールの場合:サイト上部のEメールからお問い合わせいただくか、ご予約フォームよりご連絡くださいませ。

※なお、不動産会社にお勤めの方など素性を隠してのご相談・ご来室はご遠慮いただいております。

-

- 02初回面談

- 以下の対応が発生します。

- 売買の流れのご説明

- 融資可能性のヒアリング

- 団体信用生命保険の適用可否

- 諸費用の概算額の提示

-

- 03業務委託契約

- 以下の対応が発生します。

- 業務委託契約の締結(預かり金)

- 書類収集・金融機関へ口頭打診

- 法定相続人・関係者の同意

- 時価の検討・鑑定評価書の取得

- 想定税額の算出・節税対策の検討

-

- 04不動産事前調査

- 以下の対応が発生します。

- 追加必要書類の用意

- 資金計画・ライフプランの確認

- 割賦払い月額の確定

- 売買価格の検討・鑑定評価書の取得

- 想定税額の算出・節税対策

-

- 05売買契約の諸準備

- 以下の対応が発生します。

- 管理規約等の確認※マンション

- リフォーム内容の確定・準備

- 確定測量の実施・境界標の確認

- 不動産鑑定評価の発注

- 手付け金の支払い

-

- 06親子間・親族間売買契約

- 以下の対応が発生します。

- 抵当権抹消の手続き

- 売買条件の諸整理・自己資金の準備

- 日程調整・決済必要書類の準備

- リフォームの発注実行

-

- 07残金決済・所有権移転・引き渡し

- 以下の対応が発生します。

- 残代金・弊社手数料のお支払い

- 税務申告書準備・作成

- アフターフォローの説明

-

- 08税務申告書提出(売買翌年2月16日以降)

- 確定申告の対応も可能となります。不明な点はアドバイスいたしますし、必要な場合は税理士をご紹介いたします。ただし、ご相談は確定申告の前年10月末日までとなっております。

親子間・親族間売買の不動産売買のよくあるQ&A

Q親子間売買について|適正価格はいくらですか?

売買の場合は『時価相当額』、贈与の場合は『路線価格等による評価額』が適正価格となります。

売買価格の適正価格については国税庁のタックスアンサーなどでも「時価」という表現に留まっております。とすると、不動産会社の査定価格や不動産鑑定士の鑑定評価が最も適した根拠となります。

なお売買の場合、時価評価といえども幅があるものです。当相談室では、売買背景をベースに売買事例による時価と、路線価格・家屋評価額などを鑑みて、売買価格をアドバイスさせていただいております。また弊社にご依頼をいただいた場合は、時価の参考となります「査定書」を業務の中で作成して、取引翌年の税務申告の際に何かあればお客様にご利用いただけるようにしております。

税務対策や債権者対策上では、客観的な売買価格が必要な場合もあります。その場合は、不動産鑑定士による鑑定評価書の取得をしていただくようにお勧めしております。弊社には提携の不動産鑑定士がおりますので、お客様自身でお探しならずとも、ご紹介をさせていただきますのでご安心ください。

なお、弊社では事前に無料で概算の鑑定額を取得してから、ローン審査の承諾後また売買契約時に費用をかけて鑑定評価書を取得する方法を取っております。その方が万が一、ローン審査が不調だったり、売買契約まで至らなかった場合に、鑑定評価書およびその費用が無駄にならないと考えております。

Q親子間売買について|第三者への普通売買と比べて費用がかかる?

第三者への普通売買と比べて、親子間・親族間の売買だからといって余計に費用がかかることはありません。普通の売買と同じ費用がかかります。但し、以下の2点について、第三者への普通売買と比べると、間接的な費用がかかると言えるでしょう。

- 様々な税金の特典(控除)が利用できない。

- 融資の金利が普通と比べて高い場合がある。

弊社では、この2点についてコンサルティングを行いながら、進めて参りますので、ご安心をいただければと存じます。

Qローンについて|親子間・親族間で住宅ローン等の融資は利用できますか?

はい、ご利用いただけます。お客様の売買背景、生活状況、年収等の属性により住宅ローン等の融資を組むことができます。

ただ普通のケースと異なり、多くの金融機関ではローンを組みづらいため、多少手間暇がかかります。その分費用がかかります。

詳しくはこちらの『親子間・親族間売買で住宅ローンを利用するには?』をご覧ください。

Qローンについて|金利はどれくらい?

金融機関と売買理由、お客様の属性(年収、勤務先、借入状況、自己資金)によって異なります。弊社の実績では、金利は0.5%前後~4.0%後半までとなっています。(令和7年10月現在)。

詳しくはこちらの『親子間・親族間売買で住宅ローンを利用するには?』をご覧ください。